Die Auswirkungen auf Banken: Ein umfassender Überblick

Die Auswirkungen auf Banken sind ein Thema von enormer Bedeutung, da Banken eine zentrale Rolle in der globalen Wirtschaft spielen. Sie sind nicht nur für die Verwaltung von Einlagen und die Vergabe von Krediten verantwortlich, sondern beeinflussen auch die finanzielle Stabilität ganzer Länder und Regionen. Veränderungen in wirtschaftlichen, technologischen und regulatorischen Rahmenbedingungen wirken sich direkt auf die Funktionsweise und die Geschäftsmodelle von Banken aus. Für Verbraucher und Unternehmen ist es entscheidend zu verstehen, wie diese Faktoren die Bankenlandschaft beeinflussen, da sie letztlich auch die Verfügbarkeit von Finanzdienstleistungen und deren Kosten mitbestimmen.

Die wichtigsten Faktoren, die Banken beeinflussen

Wirtschaftliche Entwicklungen

Die wirtschaftliche Entwicklung eines Landes oder einer Region hat eine direkte Wirkung auf Banken. In Zeiten wirtschaftlichen Wachstums profitieren Banken von einer höheren Nachfrage nach Krediten und Finanzdienstleistungen. Unternehmen investieren mehr, Privatpersonen nehmen Hypotheken auf oder finanzieren Konsumausgaben. Umgekehrt kann ein wirtschaftlicher Abschwung die Kreditnachfrage senken und zu höheren Kreditausfällen führen. Faktoren wie Arbeitslosenraten, Bruttoinlandsprodukt (BIP) und Konsumausgaben beeinflussen die Profitabilität von Banken maßgeblich.

Regulatorische Änderungen

Regulatorische Änderungen sind ein weiterer entscheidender Faktor, der Banken beeinflusst. Regulierungen werden oft verschärft, um die Stabilität des Finanzsystems zu gewährleisten. Beispiele sind die Basel-III-Vorschriften, die strengere Anforderungen an Eigenkapital und Liquidität setzen. Solche Änderungen können die Flexibilität von Banken einschränken und zusätzliche Kosten verursachen. Gleichzeitig können sie einen positiven Einfluss haben, indem sie das Vertrauen in das Finanzsystem stärken.

Technologische Innovationen

Technologische Innovationen sind ein Haupttreiber für den Wandel in der Bankenbranche. Von Online-Banking bis hin zu Blockchain-Technologien haben Innovationen die Art und Weise revolutioniert, wie Banken arbeiten und mit ihren Kunden interagieren. Während neue Technologien Chancen eröffnen, bringen sie auch Herausforderungen mit sich, wie etwa die Notwendigkeit von Cybersecurity-Maßnahmen oder die Konkurrenz durch Fintech-Unternehmen.

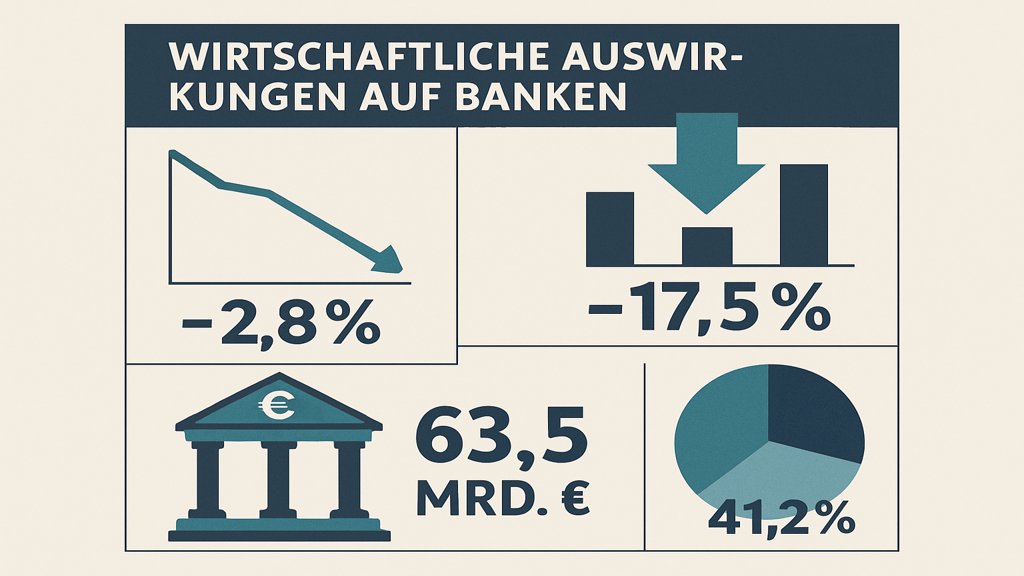

Wirtschaftliche Auswirkungen auf Banken

Globale Finanzkrisen

Globale Finanzkrisen wie die Krise von 2008 haben gezeigt, wie verletzlich Banken gegenüber wirtschaftlichen Turbulenzen sind. Solche Krisen führen oft zu einem Rückgang der Kreditvergabe, einem Anstieg von Kreditausfällen und einem Vertrauensverlust der Kunden. Viele Banken mussten während der Krise durch staatliche Rettungsmaßnahmen unterstützt werden, was die Regulierung und Überwachung der Branche nachhaltig verändert hat.

Inflation und Zinspolitik

Inflation und Zinspolitik haben eine direkte Auswirkung auf die Einnahmen und Kosten von Banken. In Zeiten hoher Inflation könnte die Nachfrage nach Krediten steigen, da Unternehmen versuchen, Investitionen zu finanzieren, bevor die Preise weiter steigen. Gleichzeitig könnten Banken höhere Zinsen verlangen, was ihre Einnahmen steigert. Umgekehrt kann eine Niedrigzinspolitik die Margen der Banken stark belasten und sie dazu zwingen, alternative Einnahmequellen zu suchen.

Veränderungen im Kreditmarkt

Veränderungen im Kreditmarkt, wie etwa eine steigende Nachfrage nach grünen Investitionen oder die Einführung neuer Kreditmodelle, beeinflussen die Geschäftstätigkeit von Banken erheblich. Banken müssen ihre Produktpaletten anpassen, um den sich wandelnden Bedürfnissen ihrer Kunden gerecht zu werden. Gleichzeitig steigt der Wettbewerb durch Nichtbanken, die ebenfalls Kredite anbieten.

Technologische Veränderungen und ihre Auswirkungen

Digitalisierung und Fintech

Die Digitalisierung hat die Bankenbranche grundlegend verändert. Kunden erwarten heute, dass sie Bankdienstleistungen jederzeit und überall nutzen können – sei es über Apps, Online-Portale oder Chatbots. Fintech-Unternehmen, die sich oft auf einzelne Dienstleistungen spezialisieren, bieten innovative Lösungen und erhöhen den Wettbewerbsdruck auf traditionelle Banken. Diese müssen investieren, um mit der Geschwindigkeit der Innovation Schritt zu halten.

Cybersecurity-Herausforderungen

Mit der zunehmenden Digitalisierung steigt auch das Risiko von Cyberangriffen. Banken sind ein bevorzugtes Ziel für Hacker, da sie große Mengen sensibler Kundendaten speichern. Die Sicherheit dieser Daten hat höchste Priorität, denn ein Cyberangriff kann nicht nur finanzielle Verluste verursachen, sondern auch das Vertrauen der Kunden erheblich schädigen.

Automatisierung im Bankensektor

Die Automatisierung verändert die Arbeitsweise in Banken. Viele repetitive Aufgaben, wie die Verarbeitung von Transaktionen oder die Überprüfung von Kreditwürdigkeit, können durch künstliche Intelligenz und maschinelles Lernen effizienter gestaltet werden. Dies spart Kosten, erhöht die Geschwindigkeit und minimiert menschliche Fehler. Gleichzeitig stellt sich die Frage, wie sich die Automatisierung langfristig auf Arbeitsplätze in der Branche auswirkt.

Regulatorische Herausforderungen für Banken

Neue Vorschriften und Compliance

Neue Vorschriften, wie beispielsweise Datenschutzgesetze oder strengere Anforderungen an Kapitalreserven, stellen Banken vor große Herausforderungen. Sie müssen erhebliche Ressourcen investieren, um diese Vorschriften einzuhalten, was oft mit zusätzlichen Kosten und Einschränkungen in ihrer Geschäftstätigkeit verbunden ist. Compliance ist heute ein zentraler Bestandteil des Bankgeschäfts.

Internationale Regulierungen

Internationale Regulierungen wie die EU-Richtlinien zur Bankenaufsicht haben einen großen Einfluss auf Banken, die grenzüberschreitend tätig sind. Diese Vorschriften sollen die Zusammenarbeit zwischen Ländern fördern und das Risiko internationaler Finanzkrisen verringern. Sie erfordern jedoch auch eine Anpassung der Geschäftsmodelle und eine stärkere Koordination zwischen verschiedenen Standorten.

Auswirkungen auf Geschäftsstrategien

Regulatorische Herausforderungen beeinflussen die Geschäftsstrategien von Banken erheblich. Sie müssen nicht nur ihre Produkte und Dienstleistungen an neue Vorschriften anpassen, sondern auch ihre Risikomanagement-Strategien überdenken. Manche Banken konzentrieren sich zunehmend auf weniger regulierte Bereiche, während andere ihre Geschäftsaktivitäten diversifizieren, um wachsenden Anforderungen gerecht zu werden.

Fazit: Die Zukunft der Bankenlandschaft

Die Bankenlandschaft steht vor einer dynamischen Zukunft, die von wirtschaftlichen, technologischen und regulatorischen Veränderungen geprägt ist. Banken müssen sich anpassen, um wettbewerbsfähig zu bleiben und den wachsenden Anforderungen ihrer Kunden gerecht zu werden. Während Herausforderungen wie Cybersecurity und Compliance bestehen bleiben, bieten technologische Innovationen auch große Chancen. Die Banken, die erfolgreich auf diese Entwicklungen reagieren, werden in einer sich ständig wandelnden Branche langfristig bestehen können.

Digitaler Euro

EZB Digitaler Euro

CBDC Vorteile Nachteile

FAQ zum Thema Auswirkungen auf banken

Welche Faktoren beeinflussen Banken am stärksten?

Zu den wichtigsten Faktoren gehören wirtschaftliche Entwicklungen, technologische Innovationen und regulatorische Änderungen.

Wie wirken sich wirtschaftliche Krisen auf Banken aus?

Wirtschaftliche Krisen können zu einer erhöhten Anzahl von Kreditausfällen, sinkenden Gewinnen und einer geringeren Kreditvergabe führen.

Welche Rolle spielt die Digitalisierung für Banken?

Die Digitalisierung verändert die Art und Weise, wie Banken mit Kunden interagieren, und führt zu neuen Geschäftsmodellen wie Fintech-Lösungen.